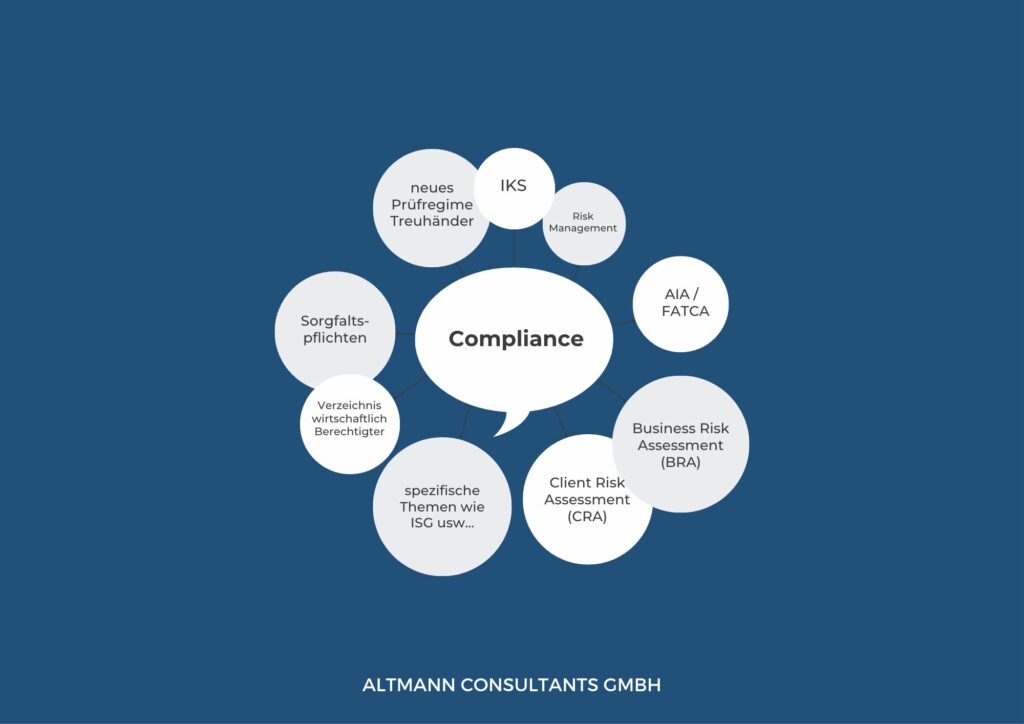

Schulungen vor Ort im Betrieb. Über 20 Kurs-Formate zu diversen Compliance-Themen (Sorgfaltspflichten, Risikomanagement etc.) in Form von In-House Trainings.

Unser Ziel ist es, Betriebe in Liechtenstein und in der Schweiz durch die Regulierungsdynamik zu begleiten, so dass diese sich stärker aufs Tagesgeschäft fokussieren können.

Ein zentrales Element unseres Angebots bilden hierbei unsere In-House Trainings vor Ort in den Betrieben.

Sämtliche Schulungen sind Praxis-Kurse. Die Auswahl, Aufbereitung und Darstellung der behandelten Themen werden geleitet durch unsere Consulting-Tätigkeiten und Begleitung von Betrieben durch die Regulierungsdynamik.

➢ Format: In-House Training (vor Ort im Betrieb)

➢ Dauer: 120 Min. (pro Thema, siehe nachfolgend Vorschläge)

Präsentationsfolien werden im Vorfeld elektronisch zugesandt, den Kursteilnehmenden wird

jeweils eine Kursbestätigung ausgestellt.

Im Rahmen dieses In-House Trainings werden u.a. folgende Themen behandelt:

➢ Feststellung & Überprüfung des Vertragspartners

➢ WB-Begriff: wer ist wirtschaftlich Berechtigter? (körperschaftliche vs. stiftungsähnliche

Struktur)

➢ Feststellung & Überprüfung der wirtschaftlich Berechtigten (Formular C/T)

➢ Feststellung & Überprüfung der Ausschüttungsempfänger

➢ Einsatz der Formulare C/T/D jeweils aus der «Innen-Optik» und «Aussen-Optik» (ggü.

der Bank)

➢ «Zusammenspiel» Sorgfaltspflichten & AIA: Grundzüge und Grundlagen der

sogenannten «Kombi-Formulare C/T/D» und deren Einsatz jeweils aus SPG- und AIA-Optik

Im Rahmen dieses In-House Trainings bei Betrieben vor Ort widmen wir uns praxisbezogenen Fallbeispielen mit Fokus auf folgende Themen:

➢ Einsatz der Formulare C/T/D aus der «Innen-Optik» und «Aussen-Optik» (ggü. der Bank)

➢ Zu beachtende Aspekte im Zusammenhang mit dem Geschäftsprofil, insbesondere

mit Bezug auf Informationen zu Source of Funds (SoF) und Source of Wealth (SoW)

sowie deren Plausibilisierung und Überprüfung anhand von Drittbelegen

Schwerpunkte dieses In-House Trainings sind folgende Aspekte:

➢ Umfang der Sorgfaltspflichten (Fokus: reguläre und verstärkte Sorgfaltspflichten)

➢ Grundzüge und Grundlagen des risikobasierten Ansatzes (Client Risk Assessment

(CRA), Business Risk Assessment (BRA) etc.)

➢ Risikobasierte Massnahmen mit Bezug auf das Geschäftsprofil sowie hinsichtlich

spezifischen Dokumentationsanforderungen

➢ Grundsätze der Transaktionsüberwachung

➢ Einfache Abklärungen, besondere Abklärungen

➢ FIU-Verdachtsmitteilung

Inhalte dieses In-House Trainings sind folgende Aspekte:

➢ Anforderungen an das Geschäftsprofil

➢ Plausibilisierung und Überprüfung der Angaben iZm. Source of Funds (SoF) und

Source of Wealth (SoW)

➢ To Do’s bei fehlenden Drittbelegen (Comply or Explain Ansatz)

➢ Mögliches Vorgehen zur systematischen, dokumentierten Überprüfung von Mandaten

(erhöhtes/hohes Risiko), ob Drittbelege vorhanden sind; Check, ob der Comply or

Explain Ansatz zur Anwendung kommen kann

➢ Formulierung von Textbausteinen im Zusammenhang mit Comply or Explain Ansatz

Im Kontext des Themas “Business Risk Assessments (BRA)” befassen wir uns im Rahmen dieses In-House Trainings mit folgenden Aspekten:

➢ Grundbegriffe und Grundkonzepte iZm. dem risikobasierten Ansatz, Business Risk

Assessment (BRA) und Client Risk Assessment (CRA) sowie Integration dieser Konzepte

in das interne Kontrollsystem (IKS) und Risikomanagement eines Unternehmens

➢ Praxisbeispiel: Implementierung und Evaluation eines Business Risk Assessment (BRA)

und Risk Appetite Statements (Aspekte gesetzlich vorgegebener Risikofaktoren,

Ableitung von individuellen Risikofaktoren)

➢ Dokumentation zur jährlichen Evaluation des Business Risk Assessments (BRA) und

Risk Appetite Statements

➢ Risikobasierte, periodische Aktualisierung des Client Risk Assessments (CRA)

➢ Aspekte des FMA-Tools CRA 3.0

Schwerpunkte dieses In-House Trainings sind folgende Aspekte:

➢ Grundzüge des Internationalen Sanktionsgesetzes (ISG)

➢ Der Screening-Prozess (Überprüfung von Namen etc.)

➢ Vorgaben der FMA hinsichtlich organisatorischer Massnahmen

➢ Integration der Pflichten unter dem ISG ins interne Kontrollsystem (IKS) und

Verankerung in den internen Weisungen («Arbeitsanweisung ISG»)

Im Rahmen dieses In-House Trainings setzen wir den Fokus auf folgende Themenfelder:

➢ Optik SPG/SPV: Zum WB-Begriff. Wer ist wirtschaftlich Berechtigter (WB) eines Rechtsträgers? Wie sind die wirtschaftlich berechtigten – abhängig von der Ausgestaltung von Rechtsträgern (körperschaftliche vs. stiftungsähnliche Strukturen) – definiert (Formulare C/T). Abgrenzung und Überschneidungen zwischen WB-Begriff und “Ausschüttungsempfänger” (bei diskretionären Strukturen)

➢ Optik VwbPG: Wer ist jeweils im Verzeichnis wirtschaftlich berechtigter Personen aufzunehmen? (Fallbeispiele)

➢ Optik SPG/SPV: Feststellung & Überprüfung WB. Risikobasierte Aspekte und Formularwesen.

➢ Optik SPG/SPV: Feststellung & Überprüfung Ausschüttungsempfänger. Behandlung diskretionärer Strukturen: Spezifika Liechtensteins und Unterschiede zur Schweiz.

➢ Optik AIA & FATCA: Wer ist Account Holder (Equity & Debt Interest Holder) einer FI-Struktur? Wer ist Controlling Person einer pNFE-Struktur?

➢ “Überschneidungen SPG/SPV, AIA & FATCA”: Wie hängt der WB-Begriff (gem. SPG/SPV) mit den AIA-Begriffen «Account Holder» und «Controlling Personen» zusammen und wo liegen Spezifika und Unterschiede?

➢ Optik AIA & FATCA: Welche Vermögensinformationen werden bei pNFE-Strukturen und FI-Strukturen im Zusammenhang mit den jeweiligen Account Holder resp. Controlling Persons reportet?

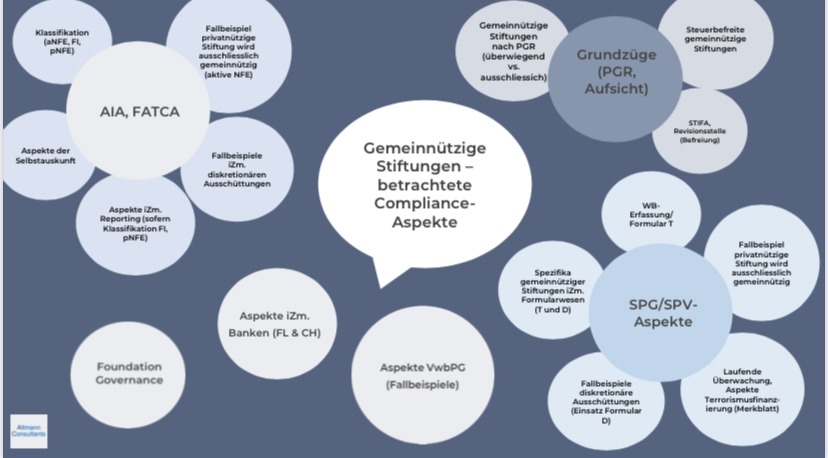

Im Rahmen dieses In-House Trainings setzen wir den Fokus u.a. auf folgende Themenfelder:

➢ Überblick Philanthropie-Standort Liechtenstein, Aspekte iZm. Foundation Governance

➢ Stiftungsaufsichtsbehörde (STIFA), Revisionsstellenpflicht

➢ Compliance-Aspekte iZm. gemeinnützigen Stiftungen unter den Aspekten AIA, FATCA, Sorgfaltspflichten und VwbPG

Im Rahmen unseres In-House Trainings setzen wir den Fokus u.a. auf folgende Themenfelder:

➢ Einleitung: Die Regulierungs-Landschaft – ein Überblick anhand unseres Compliance-Cockpits

➢ Neuerungen iZm. Funktion Sorgfaltspflichtbeauftragter: Vorgaben iZm. jährlichen Bericht des Sorgfaltspflichtbeauftragten (“Ausbildungsplan für das Folgejahr”, “Tätigkeitsplan für das Folgejahr” etc.)

➢ Aspekte iZm. den Aufgaben und Pflichten des Untersuchungsbeauftragten

➢ Interne Organisation: Defense Lines (first, second & third line of defence), Kommunikationslinien sowie interne Kontroll- und Überwachungsmassnahmen (Internes Kontrollsystem IKS), Evaluations- und Dokumentationsanforderungen

➢ Geschäftsprofil: Anforderungen an Inhalt (Vollständigkeit, Aussagekraft, Detailgrad), formelle Aspekte und periodische risikobasierte Aktualisierungen; Überprüfungsmassnahmen & Plausibilisierung (SoF, SoW); Inputs zum Comply or Explain Ansatz

➢ Exposed Persons (PEPs): Ausnahmen mit Bezug inländische PEPs, Inputs und Vorlage zur Risikobewertung inländischer PEPs

➢ Staaten mit strategischen Mängeln aus Sorgfaltspflichtoptik (Exkurs: was sind eigentlich Staaten mit strategischen Mängeln und wer legt diese fest? Update hinsichtlich Verankerung in Liechtenstein; Überblick hinsichtlich verstärkten Massnahmen, Vorlage für Zustimmung Geschäftsleitung Aufnahme/Weiterführung Geschäftsbeziehung)

➢ Datenschutz-Aspekte (im Kontext Wahrnehmung Sorgfaltspflichten sowie im Kontext IKS- und Risikomanagement-System)

Im Rahmen dieses Kursformats werden u.a. folgende Themen behandelt:

➢ Ausgangsfrage/Übersicht: in welchen Compliance-Bereichen (Kontext “on-boarding und laufende Überwachung) spielen Screenings (Name-Checks) und Medienmonitorings eine Rolle? (PEP-Screenings, Sanktions-Screenings, Adverse Media im Zusammenhang mit: Customer Risk Assessment (CRA) Business Risk Assessment (BRA), Geschäftsprofil, Comply or Explain Ansatz, Internes Kontrollsystem (IKS; Prozess “Aufnahme & Weiterführung Mandate”) etc.

➢ Sanktionsregime in Liechtenstein, Besondere Pflichten Sorgfaltspflichtiger unter dem ISG (Screenings, organisatorische Massnahmen; Aspekte aus FMA-Wegleitung 2018/7 Ziff. 17, ISG-Wegleitung FIU)

➢ Exkurs: OFAC (Office of Foreign Asset Control): Worum geht es hierbei? Wie sind die Wirkungsmechanismen und wie entfallen diese US-Sanktionen ihre extraterritoriale Auswirkung?

➢ ISG-Screening Prozese und organisatorische Massnahmen sowie Kontroll- und Überwachungsmassnahmen (FMA-Wegleitung 2018/7 Ziff. 17)

➢ Screenings und Medienmonitoring – Abläufe und Prozesse, was gilt es zu beachten? (FMA-Wegleitung 2018/7 Ziff. 5.5.3, FMA-Richtlinie 2013/1 zum risikobasierten Ansatz, Ziff. 3.1.1.)

Treten Sie mit uns in Kontakt. Wir sind gerne für Sie da.

Altmann Consultants GmbH.

Wir begleiten Betriebe durch die Regulierungsdynamik.

Stets auf dem Laufenden bleiben:

Abonnieren Sie unseren Newsletter

2021 © All rights reserved. Altmann Consultants GmbH